-

Finanse

22.01.2024Aktualizacja: 23.01.2024, 10:03 Zdjęcie poglądowe, fot. PAP/Marcin Bielecki

Zdjęcie poglądowe, fot. PAP/Marcin Bielecki

Działania większości skontrolowanych gmin podejmowane w celu zwiększenia dochodów własnych były nieskuteczne lub obarczone nieprawidłowościami - wynika z raportu NIK. Zdaniem Izby gminy nadal popełniają sporo błędów w naliczaniu podatków lokalnych oraz nie radzą sobie z egzekucją zaległości podatków i opłat.

NIK opublikowała wyniki kontroli w zakresie pozyskiwania dochodów własnych przez wybrane samorządy z terenu siedmiu województw.

Z ustaleń kontroli wynika, że w większości gmin wzrastał udział dochodów własnych w dochodach ogółem w poszczególnych latach. Na koniec 2022 r., w porównaniu do stanu z końca 2018 r., w 22 na 28 skontrolowanych gmin udział ten wzrósł z 56,3% do 60,9%. Zmniejszył się natomiast w sześciu gminach, a spadek wyniósł od 11 pkt w gminie Starachowice do 1 pkt procentowego w gminach Wieluń, Busko-Zdrój i Bochnia. Również dochody z tytułu podatku od nieruchomości wzrosły we wszystkich skontrolowanych gminach – od 11,1% do 40,6% (średnio o 19,9%). Największy wzrost odnotowano w gminach: Limanowa (o 40,6%), Opoczno (o 39,4%) i Pabianice (o 34%), zaś najmniejszy w gminach: Sandomierz (o 11,1%), Chrzanów (o 13,8%) i Staszów (14%). Zmniejszył się średni udział tego podatku w dochodach własnych (z 19,3% do 16,5%) oraz w dochodach ogółem (z 19,1% do 16,3%).Pandemia COVID-19 miała niejednoznaczny wpływ na dochody własne gmin. W 18 gminach w 2020 r. nastąpił wzrost – w stosunku do 2019 r. – dochodów własnych (od 32,9% w Łowiczu do 1,1% w Bartoszycach), natomiast w 10 gminach odnotowano spadek (od 0,5% w Starachowicach do 10,6 % w Inowrocławiu).

NIK stwierdziła nieprawidłowości w wymierzaniu i pobieraniu podatków i opłat lokalnych w 26 gminach. W 20 gminach nie weryfikowano lub weryfikowano nierzetelnie dane od powiatowych inspektorów nadzoru budowlanego. Z tego powodu nie opodatkowano 201 nieruchomości podatkiem na kwotę 403 tys. zł.

Aż 89% zbadanych umów dzierżawy oraz najmu nieruchomości zawierało zapisy zabezpieczające interesy gmin, m.in.: waloryzacja czynszu, naliczenie odsetek za nieterminowe wnoszenie opłat, określające zasady odpowiedzialności za zniszczenia. Ustalono jednak, że pięć gmin w 59% zbadanych umów nienależycie zabezpieczało swoje interesy.

Jako dobrą praktykę NIK wskazała wprowadzone w gminie Busko-Zdrój spisane zasady postępowania z wpływającymi do urzędu odpisami aktów notarialnych sprzedaży nieruchomości i przeprowadzania analiz pod kątem naliczania opłaty planistycznej oraz powołanie zespołu do spraw analizy aktów notarialnych.

Jedynie w 15 urzędach przeprowadzano kontrole podatkowe u podatników. Większość kontroli skutkowała wydaniem decyzji określających wysokość zobowiązania podatkowego. W pozostałych 13 urzędach nie przeprowadzano kontroli. Brak kontroli wyjaśniano zbyt małą obsadą kadrową oraz korzystaniem z innych możliwości weryfikacji dokumentów podatkowych.

NIK ustaliła również, że w 16 urzędach nie przeprowadzano kontroli oraz nie podejmowano innych działań w stosunku do podatników prowadzących działalność gospodarczą zarejestrowaną w miejscu zamieszkania w celu zweryfikowania, czy powinni być opodatkowani wyższą stawką podatku od nieruchomości. Ponadto, w sześciu urzędach weryfikacji informacji zadeklarowanych przez osoby prowadzące działalność gospodarczą dokonywano w sposób nie w pełni rzetelny. Kontrola NIK ujawniła w tym zakresie nieprawidłowości, a urzędy podjęły działania w celu naliczenia podatku w prawidłowej wysokości.

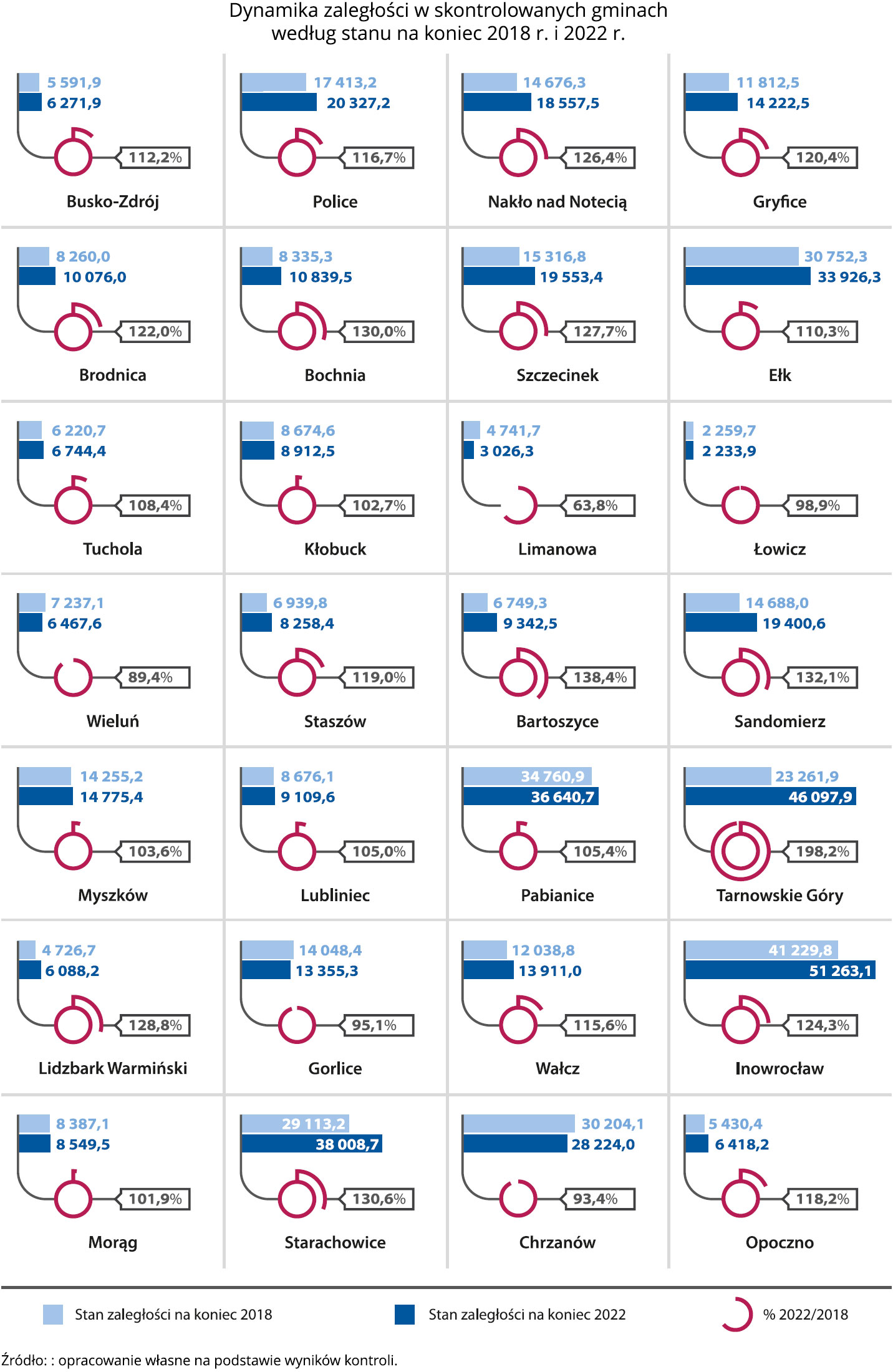

W większości gmin (23 z 28) wzrosły zaległości z tytułu dochodów własnych – z 337 mln zł na koniec 2018 r. do 417 mln zł na koniec 2022 r. Wynikało to głównie ze wzrostu zaległości z tytułu dochodów uzyskiwanych na podstawie odrębnych przepisów (o 33%), dochodów z majątku gminy (o 61%) oraz z tytułu podatków (o blisko 14%). Największy wzrost zaległości odnotowano w gminach Tarnowskie Góry i Bartoszyce (odpowiednio o 98,2% i 38,4%), najmniejszy zaś w gminach Morąg i Kłobuck (o 1,9% i o 2,7%).

Nieprawidłowości w egzekwowaniu zaległości podatków i opłat stwierdzono w aż 26 gminach. Polegały one w szczególności na: nieterminowym wystawianiu upomnień oraz tytułów wykonawczych (w 23 gminach), na niewysyłaniu upomnień (6 gmin) lub tytułów wykonawczych, pomimo bezskutecznego upływu terminów wskazanych w upomnieniach (7 gmin), a także na sporządzaniu upomnień niezgodnie z wymogami rozporządzenia w sprawie postępowania wierzycieli należności pieniężnych (3 gminy). Nieprawidłowości wystąpiły w przypadku 1395 upomnień (60,3% zbadanych) wysłanych podmiotom posiadającym zaległości z tytułu podatków i opłat w łącznej kwocie 12,7 mln zł oraz w przypadku 675 tytułów wykonawczych (39,3% zbadanych) na łączną kwotę 6,9 mln. zł.

We wszystkich skontrolowanych gminach podejmowano działania zmierzające do wyegzekwowania zadłużenia z tytułu dochodów własnych, nie były one jednak rzetelne. W 26 gminach nie kierowano upomnień lub kierowano je z opóźnieniem, a działania dotyczące wystawiania tytułów wykonawczych prowadzono w sposób opieszały. W wyniku działań dwóch gmin doszło do przedawnieniu zaległości cywilnoprawnych oraz z tytułu podatków lokalnych w łącznej kwocie 33,3 tys. zł.

W latach 2019-2022 do gmin spłynęło ok. 4,6 tys. wniosków o udzielenie ulg na łączną kwotę 90 mln zł. Po przeprowadzeniu postępowań podatkowych wydano 2821 decyzji o przyznaniu ulg na kwotę 55 mln zł. Wcześniejsze kontrole NIK wykazywały nieprawidłowości w udzielaniu ulg przez jednostki samorządu terytorialnego, nie inaczej było także w tej kontroli.

W 17 gminach nie przestrzegano wymogów określonych w ordynacji podatkowej. Aż 74% objętych badaniem postępowań zakończonych przyznaniem ulg w kwocie 9,7 mln zł prowadzonych było nieprawidłowo. W sześciu gminach stwierdzono nieprawidłowości w zakresie dokumentowania postępowań podatkowych. Brak dokumentacji (oprócz wniosku podatnika nie zgromadzono innych dowodów) lub niepełne dokumentowanie przesłanek wskazanych przez podatników we wnioskach o przyznanie ulgi, wystąpiło w 150 postępowaniach (14% zbadanych). W postępowaniach tych nie podjęto działań w celu pozyskania materiału dowodowego potwierdzającego istnienie okoliczności wskazanych we wnioskach. Stanowiło to naruszenie zasad określonych w ordynacji podatkowej.

W 21 gminach nadzór i kontrola zarządcza, o której mowa w ustawie o finansach publicznych (art. 68 i 69), nie były skuteczne. W pięciu urzędach nie prowadzono wymaganej analiz i oceny ryzyka. Ustalanie dochodów własnych gmin i udzielanie ulg było obiektem kontroli wewnętrznej w zaledwie 4 spośród 28 skontrolowanych gmin, audyt wewnętrzny w tym obszarze prowadziło 13 gmin (przy czym tylko w ośmiu przeprowadzono zadania audytowe, a w pięciu dopiero je zaplanowano).

We wszystkich skontrolowanych gminach podejmowano działania mające na celu przeciwdziałanie negatywnym tendencjom demograficznym. Polegały one przede wszystkim na rozbudowie infrastruktury oświatowej, przygotowaniu terenów pod budownictwo wielorodzinne, modernizacji i rozbudowie bazy rekreacyjno-sportowej oraz wprowadzeniu karty dużej rodziny i programów pomocowych dla rodzin, w tym dla rodzin wielodzietnych. Pomimo tego, tylko w jednej ze skontrolowanych gmin wzrosła liczba ludności, w pozostałych zaś gminach odnotowano spadek liczby mieszkańców od 2,6% do 8%. Wszystkie skontrolowane gminy podejmowały również działania zmierzające do przyciągnięcia nowych podmiotów gospodarczych. W większości gmin (w 25) przyczyniły się one do wzrostu liczby tych podmiotów (od 1,3% do 18,7%).

Przykłady działań mających na celu przeciwdziałanie negatywnym tendencjom demograficznym oraz przyciągnięcie nowych podmiotów gospodarczych. Źródło: opracowanie własne na odstawie wyników kontroli.

Wnioski

W wystąpieniach pokontrolnych NIK zwróciła się do prezydentów i burmistrzów miast o wprowadzenie skutecznych narzędzi stanowiących element systemu kontroli zarządczej ograniczających skalę nieprawidłowości w poborze podatków, w dochodzeniu należności z tytułu dochodów własnych oraz w prowadzeniu postępowań o udzielanie ulg w spłacie zobowiązań publicznoprawnych i cywilnoprawnych.Ponadto Izba zwróciła uwagę Regionalnym Izbom Obrachunkowym na występowanie nieprawidłowości w prowadzeniu postępowań podatkowych i w egzekwowaniu należności. Zdaniem Izby wskazane jest objęcie przez RIO szczególnym zainteresowaniem tych obszarów działania organów wykonawczych jst.

mp/Wszelkie materiały (w szczególności depesze agencyjne, zdjęcia, grafiki, filmy) zamieszczone w niniejszym Portalu chronione są przepisami ustawy z dnia 4 lutego 1994 r. o prawie autorskim i prawach pokrewnych oraz ustawy z dnia 27 lipca 2001 r. o ochronie baz danych. Materiały te mogą być wykorzystywane wyłącznie na postawie stosownych umów licencyjnych. Jakiekolwiek ich wykorzystywanie przez użytkowników Portalu, poza przewidzianymi przez przepisy prawa wyjątkami, w szczególności dozwolonym użytkiem osobistym, bez ważnej umowy licencyjnej jest zabronione.